智能风控“不可以小看”

近年来,随着大数据、人工智能等技术的日趋成熟,从商业科技到金融、政府、教育、医疗等各领域,科技的影响力已经深入到生活的方方面面。

金融作为其中一个以数字体现价值的典型行业,已将智能技术大范围的应用于风险控制、客户关系管理、精准营销和产品服务创新等多个领域。

首先体现在贷前的数据分析过程。所以收集和整合的数据信息越准确、越充分,越有利于信贷审核以及做出正确决策。

智能化手段通过线上线下结合,将非结构化数据建立联系,利用机器代替人工,消除主观判断带来的二次风险,实现自动化的同时减少相关成本、提高效率。

贷前风险控制最重要的包含注册审核、身份验证、反欺诈、征信和授信五大环节。目前智能风控技术创新大多分布在在反欺诈和征信两大环节。

例如,在反欺诈方面,智能风控一般都会采用多种策略综合验证打击欺诈攻击,解决方案包括采用逻辑违规算法,将多个弱相关变量放在一起建模;设立反欺诈“黑名单”,拦截有不良欺诈记录的申请者;对群体性欺诈攻击,进行集群分析,利用 SAS 链式聚类技术,实现无限层次申请链接分析等。

贷中风险管理可以在一定程度上完成对在线交易进行仿冒和欺诈识别,对借款人进行实时管控,有效防范和控制欺诈交易等贷中风险威胁。

实时监控的依据来源于实时监测的渠道数据,由于互联网数据具有更新周期短,反馈及时等特点,因此大数据接入能帮助借贷方实现动态监控、异常行为预警(多头借贷行为监控、还款能力指标异常预警及还款意愿交叉识别)等风险管理流程。

智能化手段可以对信贷交易进行风险判定、以借款人为核心关系的人际关系网络,通过对借款人的交易行为、还款行为、设备使用行为等各方面关键信息项的交叉侦测、提前发现风险,进行预警并对借款人账进行实时管控。

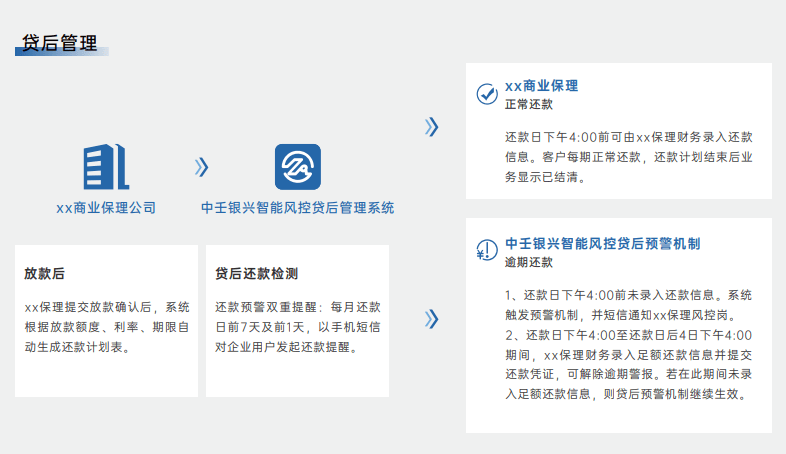

作为信贷管理的最终环节,确保贷款安全,案件防控和业务管理质量往往取决于贷后风控的精细化管理。贷后风险控制最重要的包含贷后监控、存量客户关系管理和催收三大环节。

利用机器学习处理多维弱变量数据,可以精准估计违约风险,制定风险管理策略、风险偏好、风险限额和风险管理政策和程序,通过自动监控策略执行情况及时优化调整,提升业务端风险管理体系的有效性,打造信贷风控闭环。

智能风控无论是在采集数据的种类和数量上、数据处理的速度上,还是在最终的效果上都远超传统型风控。

第一,智能风控利用多维数据,可打破客群局限。大量非传统金融数据的分类提取和分析,可更全面地进行用户风险评估,让金融机构在风险可控的前提下服务那些传统风控模式无法评估的群体,比如中小微企业。

中壬银兴PVE债权评测系统下,用户仅需提供财报、流水及纳税申报表,无需人工就能实现贷前测评。

第二,智能风控可实现自动决策,实时审批。可提供7*24小时的服务,线上提交申请后,授信审批、额度发放等过程全自动运营,大幅度缩短等待时间,提升了用户体验。

第三,智能风控学习速度快。传统风控主要是基于人工,而人的知识、能力和经验,在短期内不会有较大变化。智能风控更新频率很高,随着人工智能、深度学习等技术的发展,大数据风控的科学性、准确性会慢慢的高。

截至目前,中王银兴发明专利PVE算法是B端信贷风控场景中较为前沿的底层算力,以PVE专利算法为核心孵化的PVE债权评测系统已成为包含上市公司背景、国资背景在内等多家金融机构风控技术供应商。中壬银兴智能风控PVE债权评测系统累计评测次数已超150万次,逾期率更是低于0.96%。返回搜狐,查看更加多

上一篇:风控说到底就这六种玩法

下一篇:农商银行智能化风控探索